建筑施工企业:周转材料来源不同,进项税额抵扣有区别

作者:陆丽群

建筑施工企业离不开周转材料,而且相关的周转材料具有种类多、单个价值低、使用期限短、更换频繁等特点。企业的周转材料来源不同,其进项税额在抵扣时也有区别。

建筑施工企业离不开周转材料,周转材料亦称“周转使用材料”,与钢筋、混凝土不同,属于并不构成工程实体的工具性材料,按其用途不同,可以分为以下几类:

1.模板,指浇灌混凝土用的木模、钢模等,包括配合模板使用的支撑材料、滑膜材料和扣件等;

2.挡板,指土方工程用的挡板等,包括用于挡板的支撑材料;

3.架料,指搭脚手架用的竹、木杆和跳板,以及用作流动资产的钢管脚手架等;

4.其他,指以流动资金购置的其他周转材料,如塔吊使用的轻轨、枕木(不包括附属于塔吊的钢轨)以及施工过程中使用的安全网等。

实务中,鉴于周转材料种类多、单个价值低、使用期限短、更换频繁等特点,建筑施工企业除自行采购周转材料使用外,向专营周转材料的租赁企业租赁使用也较为常见。

一、自行购买周转材料

建筑施工企业自行购买周转材料,可取得增值税专用发票,发票上注明的进项税额可从销项税额中抵扣。

需要注意的是,建筑施工企业既有一般计税方法计税项目,也可能有简易计税方法计税项目。自行购买周转材料,专用于简易计税方法计税项目,则进项税额不得抵扣。如果既用于一般计税方法项目,也用于简易计税方法计税项目,进项税额无法划分,则应按照下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额

主管税务机关可以按照上述公式依据年度数据对不得抵扣的进项税额进行清算。

二、租赁周转材料

建筑施工企业单纯租赁周转材料使用,应按“有形动产租赁服务”取得增值税专用发票,发票上注明的进项税额可从销项税额中抵扣。但是,同自行购买周转材料一样,专用于简易计税方法计税项目,则进项税额不得抵扣。如果既用于一般计税方法项目,也用于简易计税方法计税项目,进项税额无法划分,则一样要计算不得抵扣的进项税额。

建筑施工企业配备操作人员租赁周转材料使用,增值税如何处理?根据《财政部、国家税务总局关于明确金融房地产开发教育辅助服务等增值税政策的通知》(财税〔2016〕140号)第十六条规定,纳税人将建筑施工设备出租给他人使用并配备操作人员的,按照“建筑服务”缴纳增值税。

周转材料的管理,在实务中虽然介于固定资产和材料之间,但仍归属于材料,不完全归属于建筑施工设备,即一般性周转材料不能适用上述政策,应按“有形动产租赁服务”税目计算缴纳增值税。

三、“脚手架”例外情形

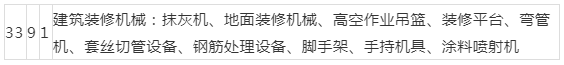

“脚手架”会计核算上列入周转材料,与一般性周转材料租赁配备操作人员不同,“脚手架”属于《固定资产分类与代码》(GB/T14885-1994)版本中的“专用设备”类中的“其他工程机械—建筑装修机械”如下表:

建筑装修机械:抹灰机、地面装修机械、高空作业吊篮、装修平台、弯管机、套丝切管设备、钢筋处理设备、脚手架、手持机具、涂料喷射机

出租脚手架不配备操作人员的,按“有形动产租赁服务”计算缴纳增值税。

出租脚手架配备操作人员的,可按“建筑服务”计算缴纳增值税。

出租脚手架是否配备操作人员仅为税目认定的条件,不代表其属于《固定资产分类与代码》(GB/T14885-1994)中“专用设备”类的“其他工程机械—建筑装修机械”项目,即兼营简易计税项目可全部抵扣进项税额,毕竟会计核算中其仍属于“周转材料”。

当然,实务中各地难免有不同理解,为减少税务风险,建议纳税人必要时咨询当地税务机关。

作者单位:乌鲁木齐市高新区税务局